Segundo Clément Juglar (1819-1905), o teórico dos ciclos econômicos, a riqueza das nações pode ser medida pela violência das crises que atravessam. Sendo assim, pode-se dizer que desde agosto de 2007 os EUA estão demonstrando que continuam a ser a nação mais rica do mundo. E em setembro do ano seguinte, o mundo percebeu que não será mero espectador dessa demonstração. Também percebeu que a serenidade de Juglar não é comum entre os economistas de hoje, pois o que mais se vê são comentários indignados sobre os riscos assumidos por bancos e grandes empresas do planeta, e sugestões de novas regras de avaliação e controle das atividades financeiras. O próprio ex-diretor do Federal Reserve dos EUA veio a público em outubro 2008 penitenciar-se por erros cometidos durante sua gestão. Como se gestões sábias pudessem manter o sistema livre de crises indefinidamente.1Mais comedida, a revista The Economist de 24.1.2009, no artigo When a flow becomes a flood, pondera: “The villains in this story are the banks for making silly loans and regulators for not insisting on more precautions. But what would a well-regulated financial system have done with the money?”

Grandes crises são inevitáveis no capitalismo, porque na base de todas elas estão forças sociais cujo livre jogo é fundamental para a valorização do capital. Este tem uma necessidade inescapável de expandir-se, que não é limitada pelas necessidades humanas a satisfazer. E a irracionalidade dessa expansão cria inexoravelmente as condições que levam às crises. Em épocas pré-capitalistas não havia verdadeiras crises econômicas. Havia os flagelos periódicos ligados a fenômenos naturais, que originavam períodos de escassez alimentar. Na Idade Média, a expansão do uso do dinheiro e a mercantilização das relações feudais transformou, a partir do século XIII, os flagelos da natureza em calamitosas fomes por escassez de mercadorias, por isso chamadas de “carestias”.

A partir da segunda metade do século XIX deixaram de ocorrer grandes fomes no Ocidente, onde passaram a ser substituídas por um novo tipo de crise, em que há uma produção pletórica de mercadorias a preços deprimidos por falta de poder de compra dos assalariados. E com isso fez sua aparição no mundo essa situação paradoxal em que a miséria dos trabalhadores coincide com a abundância de mercadorias. A crise deste tipo que ficou mais famosa foi a Grande Depressão dos anos 1930, quando foram destruídos grandes estoques de mercadorias para evitar que seus preços baixassem demais, enquanto o povo desempregado vivia na penúria extrema.

A Grande Depressão foi a primeira crise que expôs com clareza esse fenômeno, que Marx descreve na 5ª seção do livro III de O Capital como rompimento da barreira erguida pelas próprias contradições do modo de produção capitalista, ao expandir-se além de certos limites. Agem nesse sentido, por um lado, a tendência à queda da taxa de lucro, impulsionada pela pressão por reduzir a parte variável do investimento capitalista, ou seja, por diminuir a parte distribuída em salários, em relação à parte gasta em meios materiais de produção; e, por outro lado, a tendência do capital a expandir-se permanentemente, impulsionada pelo poder dos que dispõem de meios de produção sobre os que só dispõem de sua capacidade de trabalho, poder que se manifesta como direito de empresário sobre o valor criado pelo trabalho (sob a forma de lucro) e como direito de proprietário de capital monetário sobre o mesmo valor (sob a forma de juro). Além disso, o capital monetário, desenvolve uma dinâmica expansiva autônoma, impulsionada por sua própria necessidade de valorizar-se, exteriormente ao processo produtivo.

Essa expansão autônoma vai gradualmente formando uma grande massa de capital de empréstimo em excesso sobre os investimentos geradores de valor real, que termina por empurrar esses investimentos além dos limites da procura solvente. Neste ponto, o rompimento da teia de pagamentos interligados desencadeia a depreciação de títulos e ações, juntamente com a inadimplência generalizada, o que periodicamente leva também à contração da produção e circulação de mercadorias, com suas inseparáveis sequelas: falências e desemprego em massa. A barreira rompida é a da valorização do capital, que condiciona todo investimento produtivo à realização de lucro.

Marx já diferenciava a crise financeira, chamada de “crise de crédito [Kreditkrise]”, que diz respeito ao que chamava de “capital monetário [Geldkapital]” e consiste no desabamento da montanha de capital fictício acumulada nos bancos e inflada na bolsa de valores, da crise real [wirkliche Krise], que consiste na ruptura dos limites de expansão lucrativa do capital, acompanhada de quebra do processo reprodutivo do capital. Nesta última, a brusca retração do crédito encerra um ciclo de expansão produtiva, cujo fundamento é sempre o mesmo:

“A razão última de todas as crises reais [Der letzte Grund aller wirklichen Krisen] é sempre [bleibt immer] a pobreza e restrição do consumo das massas face ao impulso [Trieb] da produção capitalista a desenvolver as forças produtivas, como se seu limite fosse apenas a capacidade de consumo absoluta da sociedade.” (O Capital, livro III, cap. 30, Karl Dietz Verlag Berlin 2003, dritter Band página 501)

Quando isso ocorre, aflora à luz do dia a contradição entre o valor e o valor de uso das mercadorias, cuja produção é freada, sendo até fisicamente destruídas, para salvar seu valor.

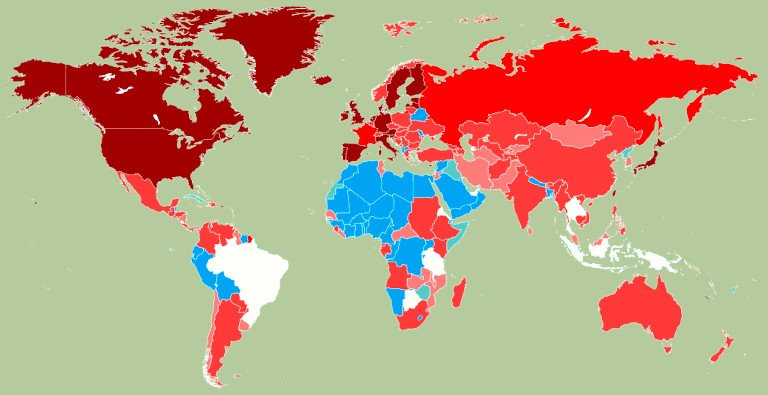

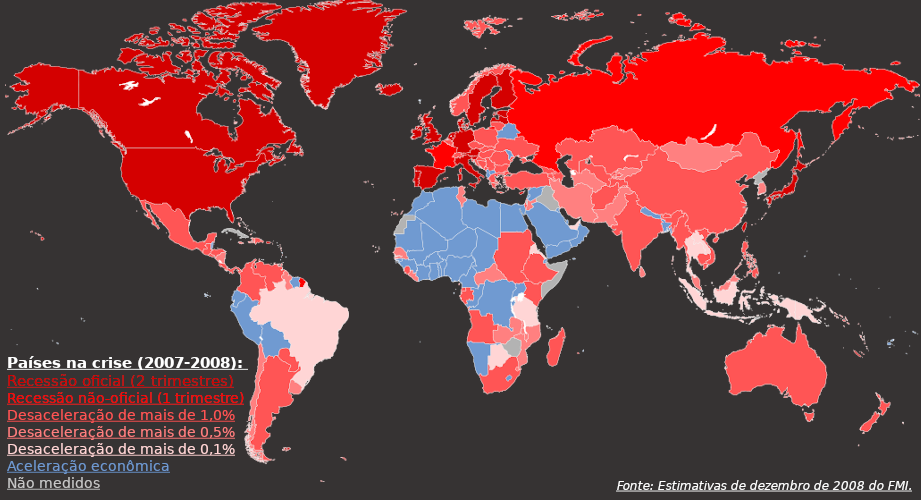

Ao que tudo indica é este o tipo de crise que se abriu em 2007 e que, em 2008, começou a mostrar seus contornos de grande crise de ruptura dos limites da produção capitalista. Os analistas econômicos da grande imprensa concordam em geral que haverá um longo período de recessão mundial, muitos comparando-o com a Grande Depressão. Além disso, têm dito geralmente que as “economias emergentes” (principalmente a China) serão pouco afetadas. É muito provável que se enganem, como se enganaram em 2007, quando afirmaram que a crise financeira não atingiria a economia real.

Alguns definem a crise atual como “de subconsumo”. A definição, que se refere ao que acontece no mercado, é superficialmente verdadeira, uma vez que toda superprodução não é mais que o lado da oferta do mesmo fenômeno, cujo lado da procura é a insuficiência de consumo aos preços vigentes. Mas esse modo de definir a crise esconde parte da realidade, que não se reduz a mera quebra do equilíbrio de mercado. Esconde, aliás, o que é fundamental e que explica por que a crise não pode ser contida com medidas de ajuda aos especuladores. É justamente esta questão que Marx ressalta no mesmo capítulo do Capital:

“Todo o sistema artificial de expansão violenta (grifo meu, V.L.) [Das ganze künstliche System gewaltsamer Ausdehnung] do processo reprodutivo não pode naturalmente ser curado [kuriert werden] pelo fato de um banco, por exemplo, o Banco da Inglaterra, dar com seu papel [in ihrem Papier] (refere-se à moeda-papel do Banco da Inglaterra, V.L.) a todos os caloteiros [allen Schwindlern] o capital que lhes falta e a totalidade das mercadorias desvalorizadas a seus antigos valores nominais.” (ibidem, pg. 507)

A violência apontada por Marx resulta da contradição do capital com as necessidades humanas. Isso diz bem mais dos fundamentos da crise atual do que as referências à mera queda geral do consumo, que estaria sendo causada por um “aperto do crédito” (credit crunch), como se diz nos EUA.

A marcha para a crise

Desde os anos 1980 começaram a ocorrer uma série de crises financeiras, aparentemente resolvidas por meio de operações de socorro lideradas pelo governo dos EUA. A forma em que se manifestavam essas crises decorria da desregulamentação financeira, que os EUA promoveram a partir do fim dos anos 1960, para facilitar a circulação externa de sua moeda, emitida prodigamente para os gastos da guerra fria, principalmente para a 2ª Guerra do Vietnã (1958-1973).

A consequente expansão e diversificação das atividades financeiras no espaço mundial facilitou a circulação da enorme massa de capital que vinha se acumulando nos fundos de pensão – provenientes da prosperidade americana e do Estado de bem-estar europeu após 1945 –, que se somava à torrente de juros vinda dos países periféricos – que nessa época faziam sua industrialização impulsionada por endividamento externo –, assim como da massa de dólares depositados nos bancos ocidentais pelos países produtores de petróleo do Oriente Médio, que ganharam maior participação nos lucros durante os conflitos dos anos 1960-1970 nessa região.

O resultado desse afluxo extraordinário de capital aos bancos dos países centrais do mundo capitalista criou uma situação que Marx chama de “superacumulação de capital [Überakkumulation von Kapital]”. Trata-se da acumulação de capital em excesso, que não permite sua utilização integral no processo reprodutivo à taxa de lucro vigente, dando assim origem a um capital ocioso, que entra em contradição com o capital operante, ao disputar-lhe a massa de mais-valia gerada na produção. Tal situação era tão difícil de constatar naquela época, em que inexistiam grandes fundos de pensão ou de investimento coletivo, que, no Capital (livro III, capítulo 15, item 3), Marx a discute no tempo condicional:

“Na realidade, a coisa se apresentaria de modo tal que uma parte do capital se encontraria total ou parcialmente em alqueive [brachläge] (porque teria primeiro que deslocar de sua posição o capital já em funcionamento para se valorizar em termos gerais) e outra parte, por causa da pressão (grifo meu, V.L.) do capital desocupado ou semiocupado [durch den Druck des unbeschäftigten oder halbbeschäftigten Kapitals], valorizar-se-ia a uma taxa de lucro mais baixa.” (ibidem, pg.262)

É essa contradição entre capital ocioso e operante, a empurrar-se mutuamente para taxas mais baixas de lucro, que, dado o enorme volume de capital portador de juro acumulado na altura do início dos anos 1980 e dada a liberdade de ação então já conquistada, gerou uma situação nova, de dominação do capital financeiro na gestão empresarial em termos gerais. Pode-se hoje dizer que se abriu nesse momento uma fase histórica nova, de predomínio da lógica financeira nas atividades econômicas, mais tarde definida por François Chesnais (La Mondialisation du Capital, Syros, Paris, 1994 e 1997) como fase em que há um “regime de acumulação de dominância financeira [régime d’accumulation à dominance financière]”, em seguida denominado também “regime de acumulação financeirizado” [régime d’accumulation financiarisé].2Em artigo recente (fevereiro de 2009), F. Chesnais define “financeirização” da seguinte forma: “Tel que je le comprends, le terme ‘financiarisation’ désigne le processus de centralisation et ‘d’accumulation’ spécifique de la catégorie particulière de capital que Marx nomme capital porteur d’intérêt.” Aqui trata da financeirização capitalista como um processo de centralização e de “acumulação” (colocada entre aspas devido ao pressuposto marxista de que capital portador de juro não tem capacidade própria de acumulação, a não ser fictícia); mas deixa de lado a questão particular da dominação do capital financeiro no capitalismo atual. Desde então foram se multiplicando as inovações aberrantes no mercado de “produtos financeiros”.

A grande massa de capital ocioso passou a distorcer o mercado de ações e a interferir na gestão das grandes empresas, que cada vez mais se orientaram para a busca de “mais-valias” nas bolsas de valores, tentando tirar proveito da tendência altista favorecida por esse capital. Mas os resultados disso, analisados por Dominique Plihon,3“Pour les défenseurs du nouveau capitalisme financier, les marchés boursiers ont une triple fonction de financement, d’évaluation et de régulation des entreprises. L’observation de la réalité montre que, non seulement les marché ne parviennent pas à remplir ces trois fonctions, mais également qu’ils fragilisent les systèmes productifs. La première fonction de la Bourse est, en principe, de financer les entreprises. Or on a constaté, ces dernières années, que ce n’est pas vraiment le cas puisque les émissions nettes d’actions par les entreprises (emissions brutes moins les rachats d’actions er les dividendes) étaient négatives en Europe comme aux États-Unis.” (Dominique Plihon, “Les Grandes Entreprises Fragilisées par la Finance” in La Finance mondialisée, F. Chesnais org., pg. 135, Éditions la Découverte, Paris, 2004) mostram o contrário, isto é, que essa interferência tende a aumentar o endividamento das empresas e cria um sistema distorcido de avaliação de seu desempenho, que valoriza o desvio de recursos para o capital financeiro, gerando assim uma diminuição suplementar da parte dos lucros retida como ganho empresarial, em proveito da parte paga ao capital portador de juro. Sendo que isso é feito em nome da otimização da gestão das empresas, apesar da diminuição do ganho empresarial, por dar importância maior ao aumento dos pagamentos ao capital financeiro em juros e dividendos.

Este e outros fatos aberrantes levaram alguns economistas a pôr em questão as atuais relações das empresas industriais com as bolsas de valores, como por exemplo, Jean-Luc Gréau (L’Avenir du Capitalisme, Gallimard, Paris, 2005). Isso porque o método de gestão introduzido pela chamada corporate governance, ao colocar a eficiência das empresas no processo reprodutivo do capital em pé de igualdade com a eficiência na valorização bursátil, terminou por repassar às atividades industriais a instabilidade característica das atividades financeiras.

Grande quantidade de capital fictício é normalmente destruída nas crises financeiras, durante as quais desaba o preço das ações e dos títulos creditícios. Isso, nas condições do capitalismo clássico, tinha o efeito colateral de sanear o processo de reprodução capitalista, eliminando os agentes menos eficientes e livrando espaço à expansão do processo reprodutivo real. De 1971 para cá, porém, tornou-se possível impedir a destruição de grande parte do capital fictício nas crises financeiras, assim restringindo o efeito de saneamento da economia, que as acompanha normalmente, graças à nova superelasticidade do dinheiro mundial – o dólar desde 1944 –, adquirida ao desvincular-se do ouro, com o consenso dos bancos centrais das nações capitalistas dominantes. Tal consenso tornou possível a emissão indefinida de moeda pelos EUA e o fornecimento de socorro ilimitado por ocasião das crises financeiras. Entrou então em vigor o princípio de não permitir a falência de grandes bancos. Dos anos 1980 em diante, a cada nova crise financeira, acudia o Federal Reserve americano com operações de socorro aos detentores de capital portador de juro, cuja espiral de crescimento não mais encontrou limites.

Ora, crescimento de capital portador de juro implica tendência à expansão do crédito e, consequentemente, do financiamento da produção real, uma vez que as empresas, que concorrem entre si, não deixam de tirar proveito do crédito abundante para ampliar sua produção. A espiral de expansão desmesurada do capital portador de juro, portanto, veio acentuar a tendência habitual à ultrapassagem dos limites da reprodução capitalista.

Essa tendência foi ainda favorecida pelo fato de que o país ao qual foi outorgado o direito de emissão ilimitada de dinheiro mundial passou a apresentar uma dívida externa crescente, desde o início dos anos 1970. Consequentemente, a massa monetária mundial disponível para empréstimo passou a ter um desaguadouro ilimitado nos títulos do Tesouro americano, emitidos para financiar essa dívida. Isso veio distorcer as relações econômicas internacionais, transformando os EUA num grande comprador privilegiado de mercadorias dos demais países. Mesmo assim é provável que a crise de ruptura da barreira da valorização do capital, que ameaçava desde o início do atual período de dominação da finança internacional, subsequente ao último período de prosperidade capitalista (grosso modo 1950-1980), poderia ter ocorrido antes do fim do século, não fosse a intervenção de acontecimentos históricos extraordinários e de algumas inovações espertas do capital portador de juro, facilitadas pela informática.

Aconteceu, em primeiro lugar, uma derrota do movimento operário na área capitalista central, no início dos anos 1980, quando, após grandes greves fracassadas nos EUA e na Inglaterra sob os governos Reagan e Thatcher, os trabalhadores se depararam com a impossibilidade de continuar conciliando o Estado de bem-estar com a lucratividade do capital, sem poder contrapor-lhe uma alternativa anticapitalista consensual, porque então começou igualmente a desabar a economia dos países do Leste europeu, vista como “socialista” pela ampla maioria dos líderes operários, inclusive boa parte dos melhor informados. Assim, em meio ao desnorteio político geral dessa época, à medida que o regime parlamentar praticado na União Europeia ia ganhando adesões entusiastas na Europa Oriental e os trabalhadores desta região iam aderindo ao capitalismo ocidental, ia ficando cada vez mais fácil fazer o resto da Europa e do mundo crer que a solução para o impasse do Estado de bem-estar era mais trabalho e menos bem-estar.

Em segundo lugar, esses acontecimentos europeus, de efeito principalmente político, desembocaram no grande lançamento de cerca de 200 milhões de trabalhadores chineses sem plenos direitos civis na produção em massa de bens industriais, contra os que detinham conquistas sociais no resto do mundo, a partir dos anos 1990. Isso permitiu maior consumo mundial, apesar do já iniciado processo de liquidação daquelas conquistas e da aceleração geral da concentração de renda. Ao mesmo tempo, e por causa disso, começou a se desenvolver um enorme déficit comercial dos EUA com a China, que passou a agravar o endividamento externo americano, já então crônico.

Falou-se então em “exuberantes anos 90” (Joseph Stiglitz) do capitalismo nos EUA, que investia pesadamente na China, tornando possível que seu déficit comercial fosse parcialmente resolvido pela própria China, a qual passou a acumular títulos do Tesouro dos EUA, o que tem o efeito de um financiamento do consumo dos americanos pelo Estado chinês.

Em seguida, a economia internacionalizada da China passou a ser apresentada como modelo aos países antes ditos “em desenvolvimento”, depois rebatizados “emergentes”, cuja industrialização protegida do 2º pós-guerra permitira melhorar a situação social dos trabalhadores de alguns desses países, e que agora se debatiam em meio às pressões econômicas criadas pelo surpreendente idílio entre a finança internacional e o que se poderia talvez chamar de “neocomunismo” chinês. E, a partir dos anos 1990, começou a emergência de países periféricos no circuito financeiro internacional (esta é a verdadeira “emergência” desses países), obtida com a estabilização de suas moedas, para abrir-se aos fluxos de capital externo, e com o lançamento de títulos no mercado financeiro internacional. Logo todos reorientaram suas economias para tornar-se plataformas de exportação, o que implicou pressionar os trabalhadores locais a competir com os espoliados trabalhadores migrantes da China, aceitando a liquidação de conquistas sociais.

Tudo isso com o objetivo de realizar grandes superávits comerciais e acumular grandes reservas externas em moeda americana. Do ano 2000 em diante, as reservas dos bancos centrais dos países emergentes (China inclusive) foram multiplicadas por cinco, estando hoje em cerca de 5 trilhões de dólares (segundo a revista The Economist de 11.10.2008). Isso corresponde a cerca de um terço do PIB dos EUA, postos à disposição do governo dos EUA para gastos não-inflacionários nesse período.

Evidentemente, a The Economist deve ter dificuldade em perceber isso, mas tamanho acúmulo de reservas em dólares demonstra de maneira quase brutal o quanto os ex-países “em desenvolvimento” vêm regredindo. Marx explica no item sobre dinheiro mundial (O Capital, livro I, capítulo 3, fim do item 3) que:

“Os países de produção burguesa desenvolvida limitam os tesouros maciçamente concentrados nas reservas bancárias ao mínimo (grifo meu, V.L) requerido para suas funções específicas [auf das zu ihren spezifischen Funktionen erheischte Minimum].”

E Marx prossegue:

“Embora haja exceções, o crescimento extraordinário da reserva do tesouro acima do nível médio indica estancamento da circulação de mercadorias ou interrupção do fluxo de metamorfoses das mercadorias.” (Karl Dietz Verlag Berlin 2007, erster Band pg.160)

Claro, Marx se referia a reservas em ouro, cujo poder de compra internacional era garantido por seu próprio valor mercantil. Mas continuam válidas as relações fundamentais por ele enunciadas. Só que tais relações incidem hoje sobre um dinheiro mundial fiduciário acoplado ao déficit em conta corrente dos EUA. Tal acoplamento cinde a contradição entre entesouramento e circulação de mercadorias, ao desenvolver uma complementaridade entre o entesouramento negativo dos EUA e o entesouramento hipertrofiado dos países que sustentam esse dinheiro mundial. O resultado disso é que a máxima circulação internacional de mercadorias passa a exigir, nos EUA, um déficit constante em conta corrente e, nos demais países, um superávit, cujo efeito é restringir seu consumo interno e, portanto, gerar um crescimento econômico contraposto ao desenvolvimento real.

Não obstante o aparecimento dessa tendência, apesar do desmonte de conquistas sociais, a vida no novo período pareceu por algum tempo a muitos como razoável, porque se produzia e se consumia mais, embora tenha sido o crescimento econômico mais concentrador de renda de todos os anteriores. Vide a explosão mundial das favelas nos anos 1990 (relatada por Mike Davis em seu Planeta Favela). Cada fase capitalista tem o crescimento econômico que pode. Mas essa falsa prosperidade foi suficiente para criar ilusórias esperanças de melhoria social sem conflitos graves com o capital em muitas lideranças do movimento operário, simplesmente porque o nível geral de consumo aumentou no início do novo século, embora menos que nos EUA.

Todo esse crescimento socialmente perverso, que ainda por cima degrada o meio ambiente com a entrega a empresas privadas, quase gratuitamente, de imensos recursos naturais, não pôde impedir que começassem a aparecer sintomas de superprodução de mercadorias ainda nos anos 1990. Como os agentes do capital financeiro resolveram esse problema? Evidentemente não poderia ser com o aumento do salário real. Este até chegou a aumentar limitadamente, em números brutos. Porém, na fase atual do capitalismo, mesmo salários crescentes se traduzem em renda líquida disponível decrescente, uma vez que boa parte dos anteriores ganhos indiretos em produtos subsidiados de empresas estatais (que foram privatizadas) e em serviços sociais (que deixaram de ser gratuitos) desapareceu. E não poderia haver aumentos salariais que compensassem tais perdas, porque esta fase capitalista é a da pressão permanente pelo rebaixamento dos trabalhadores do mundo ao nível dos mingong da indústria chinesa.

Dado esse quadro e estando fechado pela relação de forças entre as classes sociais o caminho da ampliação dos direitos dos trabalhadores, a finança internacional pôde facilmente encaminhar sua própria solução para o problema da superprodução de mercadorias, criando uma nova grande área de negócios bancários: o crédito direto ao consumidor.

No passado, o crédito ao consumo era predominantemente indireto: as lojas vendiam a crédito repassando aos clientes o crédito bancário de que dispunham. Dos anos 1990 em diante, e principalmente a partir da virada do século, expandiu-se extraordinariamente o crédito direto ao consumidor, que se tornou item importante do lucro bancário. Note-se que os juros do crédito direto ao consumidor são bem maiores que os outros. Mas isso é apenas resquício dos hábitos das antigas casas de penhores, únicas fornecedoras de crédito direto aos assalariados noutras épocas. O fundamental é que este novo crédito ao consumo é qualitativamente diferente do tradicional, uma vez que, em caso de inadimplência, não há devolução de mercadoria pelo mutuário, mas somente acúmulo de juros compostos ao infinito, o que submete o assalariado diretamente ao banco. E graças a esses novos poderes sobre os assalariados, o capital portador de juro passou a ter, além de sua valorização normal, via partilha da mais-valia com o capital industrial, um meio adicional de valorização, via sucção direta de ganho salarial.

Deixando de lado o retrocesso histórico que isso significa, pois recria o antigo sistema do capital usurário pré-capitalista, de extorsão dos que vivem de seu próprio trabalho, a nova versão do crédito ao consumidor levou, com o passar do tempo, à criação de uma grande capacidade de consumo falsa, isto é, não baseada em ganhos reais, a qual foi enormemente facilitada pela expansão dos cartões de crédito, que permitem endividamento instantâneo, sem contrato específico de empréstimo. Essa falsa procura, criada por artifício financeiro, poderia, em tese, permitir o adiamento indefinido da crise de ruptura da barreira do capital, desde que fosse possível expandi-la indefinidamente. Evidentemente, isso não é possível, porque dar mais crédito a consumidores que estão perdendo benefícios sociais e tendo sua renda disponível amputada implica onerá-los cada vez mais com o pagamento de juros, o que tende a desembocar em castelos de dívidas para pagar dívidas e, finalmente, em restrição de consumo.

O fato de que, um ano após o estouro da chamada “bolha imobiliária” americana, tenha sobrevindo uma onda de demissões de trabalhadores nos EUA (as crises financeiras precedentes, ou foram setoriais ou não aconteceram nos EUA), cuja população está altamente endividada em cartão de crédito, é significativo da natureza desta crise e explica a ineficácia das medidas de socorro à finança tomadas até agora. Esse tipo de dificuldade aponta para algo pior do que a “recessão mais longa”, anunciada pela maioria dos analistas econômicos.

Os governos do mundo inteiro esperam que a enorme capacidade dos EUA de atuar como prestamista de última instância consiga livrá-los de maiores desdobramentos da atual crise. Se esta fosse uma crise restrita ao capital financeiro, tal esperança poderia até ser realizável. Porém o caso agora é de crise verdadeira. E quando o caso é este, um poderoso prestamista de última instância pode apenas evitar um desabamento súbito da finança, mas não resolver o problema da superprodução. Neste tipo de crise, não é só o capital ocioso, mas é o capital em geral que deixa de disputar espaço no processo reprodutivo, porque a barreira da lucratividade foi rompida e evitá-lo se tornou uma preocupação generalizada. O resultado dessa situação é que a crise não explode, mas também não pára, tendendo a se espalhar lentamente e a prolongar-se indefinidamente. Isto porque o empréstimo de última instância, ao transformar valor perdido por efeito da superprodução de mercadorias em valor financeiro garantido com receita fiscal, fornece uma tábua de salvação a capitais que buscam apenas preservar-se, mas que estão em retirada do processo reprodutivo. E o capital ocioso preservado, com sua pressão sobre o capital operante, tende a manter baixa a taxa geral de lucro – já rebaixada pela crise –, dificultando a saída para um novo ciclo de expansão capitalista.

Obstáculos na rota de saída

As medidas tomadas até agora para enfrentar esta crise, além de terem o defeito grave de proteger o capital ocioso, estão ainda por cima, limitadas pelo papel dominante do capital financeiro internacional na gestão econômica dos Estados nacionais. Estes dependem de capital externo para estabilizar suas moedas e, em função disso, praticam políticas monetárias basicamente centradas na oferta de garantias a esse capital. E não há corrente significativa da burguesia que se oponha a esse tipo de dependência, identificada como componente inevitável do que chamam de “globalização”.

Isso vale para todos os Estados, tendo apenas aplicação mais violenta nos países periféricos. Nestes, embora o capital acumulado seja hoje muitas vezes suficiente para financiar sua produção interna, continua sendo prioridade número um atrair capital externo, inclusive para a gestão de suas dívidas internas, que passaram em parte às mãos de “investidores” externos. Os industriais periféricos também investem no exterior, em busca de custos fixos menores e mão de obra barata, e dependem cada vez mais de insumos e crédito externos, pois internacionalizaram sua produção. Exemplo dessa internacionalização são as empresas brasileiras, que, em 2008, lançaram mais ações na bolsa de valores de Nova York do que na de São Paulo. Isso tudo é reforçado pela grande riqueza depositada por pessoas físicas de países periféricos em bancos do exterior (no início deste século, mais de 200 bilhões de dólares só de argentinos e brasileiros).

Dizem muitos que, essa abertura geral das economias para o exterior tornou os Estados nacionais “obsoletos”. Exagero. O que há realmente é uma desnacionalização (incompleta) do capital, fato que mudou as funções dos Estados nacionais. Agora as potências ocidentais que centralizam a finança mundial se dedicam a pressionar os povos do mundo a adotar novos princípios de gestão econômica estatal, favoráveis a interesses internacionais, nem sempre respondendo a interesses da própria economia nacional dessas potências, mas respondendo sempre aos interesses do capital financeiro internacional. E o efeito geral da pressão pelo atendimento destes interesses vai no sentido de suprimir benefícios sociais e serviços públicos, mas não de reduzir o peso dos impostos. Este se mantém estável no mundo (fato já notado em relatório do Banco Mundial de 1997), enquanto aumenta a ação dos aparelhos repressivos internos. Verifica-se assim que, no fundo, os aparelhos de Estado continuam os mesmos, estando apenas em processo de adaptação à nova fase do modo de produção que sustentam. Noutras palavras, o que se passa é que o capitalismo financeirizado atual vem inviabilizando a gestão econômica centrada em interesses nacionais e os serviços públicos nacionais, mas vem reforçando o poder de fiscalização e coerção dos Estados nacionais, para melhor proteger os direitos do capital.

Em seu novo papel, os Estados nacionais encaminharam uma série de reformas, desenhadas para favorecer a lucratividade do capital, a partir dos anos 1980, que foram apresentadas como indispensáveis “modernizações”, cujo resultado mais palpável tem sido descarregar sobre os assalariados o custo dos serviços sociais e livrar o capital do peso do fisco o mais possível. Tais reformas foram instaurando pelo mundo um sistema de sucção de recursos fiscais e de renda das famílias para os cofres capitalistas, assim ampliando as fontes de valor real que sustentam o capital financeiro.

Nesse processo, as economias nacionais foram se subordinando cada vez mais aos interesses da finança internacional, que em toda parte foi impondo suas normas de organização da economia, a saber:

– Produção centrada na exportação, para obter grandes superávits comerciais, em detrimento da produção para consumo interno (exceto nos EUA);

– gestão monetária “austera”, orientada para a atração de capital externo, devendo toda republiqueta periférica digna desse nome “fazer sua lição de casa”, com o objetivo de obter o apreciadíssimo “grau de investimento” das agências de avaliação do “risco-país” para o capital financeiro mundial;

– entrega de todos os serviços públicos possíveis a empresas privadas, nacionais e estrangeiras, indiferentemente, acompanhada de formas diversas de garantia de lucro pelo Estado;

– associação do Estado com o capital privado em todo investimento pouco lucrativo, nos quais o primeiro entra com a maior parte dos gastos e o segundo tem lucros garantidos;

– criação de mercados artificiais, como os de energia e telecomunicações, tornados superlucrativos com base no abusivo princípio do take or pay (compra forçada de “pacotes”, consumidos ou não);

– titularização e expansão para o exterior das dívidas estatais, gerando um serviço eterno de pagamento de juros aos credores externos e, internamente, ampliando a transferência de riqueza dos que vivem de salário para os que vivem de rendimentos financeiros;

– liquidação gradual da seguridade social baseada no sistema de repartição para o sistema de capitalização, com redução da seguridade estatal na medida ótima para abrir o maior espaço possível à seguridade privada;

– Entrega de todos os bancos estatais possíveis ao capital privado e privatização geral das contas-salário, com permissão de cobrança de inúmeras taxas abusivas;

– concessão aos bancos do direito abusivo de saque direto sobre as contas-salário em certos casos de crédito direto ao consumidor, livrando o banco prestamista do risco de inadimplência.

Todas essas medidas, geradoras de direitos exorbitantes do capital sobre a receita do Estado e sobre a massa salarial, submeteram o mundo inteiro aos interesses de uma espécie de societas sceleris, formada pelos aparelhos de gestão estatal e as instituições da finança internacional (FMI e Banco Mundial, em termos básicos) em nome de um falso livre mercado, que só funciona transferindo renda dos assalariados para o capital, quer diretamente, mediante concessão de direitos abusivos a empresas privadas, quer indiretamente, mediante transferência de recursos fiscais ao capital financeiro.

O enquadramento dos Estados nacionais nas normas pactuadas com o capital financeiro, além de causar forte concentração de renda, criou um sistema de relações internacionais extremamente pesado para os povos do mundo. Mesmo para o povo americano, que, embora favorecido pela possibilidade de emissão ilimitada de dólares, tem boa parte de sua renda sugada pelo capital financeiro. Porém, para os demais povos, a sangria é muito maior, pois além de serem sugados pelo capital financeiro, são submetidos a um esforço constante para sustentar um grande fluxo de exportações, em troca de um dinheiro mundial supervalorizado pela finança internacional; e isso para obter, como resultado final, uma transferência constante de poder de compra para os EUA, transferência que só torna possível um crescimento econômico perverso em termos sociais e ambientais.

As contraditórias medidas anticrise

Todos os governos capitalistas pretendem agora passar por seguidores de Franklin Roosevelt, presidente americano dos anos 30 do século passado, que, entre outras medidas, laçou um famoso programa de obras públicas para atenuar o desemprego. A nova moda se baseia numa fantasia e numa ficção: a fantasia vem da figura histórica ambivalente de Roosevelt, líder popular e dirigente esclarecido dos capitalistas americanos em dificuldade; e a ficção consiste no amálgama do capitalismo de hoje com o capitalismo do período entreguerras, então ainda fortemente industrialista – embora a indústria já convivesse promiscuamente com o capital bancário, principalmente na Europa (como explicava Rudolf Hilferding desde 1910) – e mais fortemente industrialista nos EUA, onde só existiam bancos de abrangência municipal. Quanto à figura histórica, sua qualidade de atrair apoios de muito lados veio da situação de desprestígio extremo do capitalismo, acusado então de causar a ruína do povo por socialistas, comunistas e fascistas (como o partido de Hitler, que não por acaso se dizia “nacional-socialista”), o que facilitou a Roosevelt a imposição de medidas desagradáveis aos capitalistas, como um salário mínimo, a jornada de oito horas, um piso salarial razoável para a indústria, além de desagradabilíssimos direitos sindicais, detestados pela burguesia americana em geral (até hoje).

E quanto ao capitalismo daquela época, é bom lembrar que este ainda era relativamente juvenil nos EUA, com um mercado de trabalho há pouco plenamente constituído (a ocupação do Oeste só terminara às vésperas da Grande Guerra de 1914-1918) e uma base rural importante de pequenos agricultores.

Naquele momento da história dos EUA, as restrições de emissão monetária e a relação social de forças levaram Roosevelt a garantir os direitos dos particulares sobre seus depósitos bancários, apesar da falência de cerca de 8.000 bancos (dos cerca de 15.000 existentes em 1929), e impor aos restantes restrições a suas atividades, que perduraram até os anos 1960. Isso consolidou, ao mesmo tempo em que remediou parcialmente, a destruição da enorme quantidade de valor acionário e de capital bancário fictícios causada pela crise. Acrescente-se que naquele momento era igualmente fácil colher os frutos dessa política entre as famílias americanas de então, que tinham hábitos austeros e deviam pouco.

Mesmo assim, as medidas da administração Roosevelt não tiveram efeito rápido. As sequelas da crise se fizeram sentir ao longo de todo o decênio 1930. Mas foram suficientemente eficazes para aliviar sensivelmente a situação depressiva, o que deu a Roosevelt três mandatos presidenciais. Essa eficácia, porém, não provinha da genialidade do presidente, mas sim das características do Estado americano da época, que ainda refletia interesses burgueses médios e pequenos e que, com Roosevelt, abriu novo espaço social à classe operária americana, então fazendo uma tumultuosa entrada em massa na cena política.

Segundo uma opinião bastante generalizada, a política de atendimento a reivindicações populares praticada por Roosevelt durante a crise seria um exemplo clássico da aplicação do pensamento de J.M.Keynes para esse tipo de situação. Isso é uma verdade bastante parcial. Embora Keynes tenha desenvolvido sua teoria para fundamentar medidas de combate àquela crise pelo lado da procura, isto é, promovendo o pleno-emprego, ela serviu muito mais para favorecer os trabalhadores no período de prosperidade europeu e norte-americano após a 2ª Guerra Mundial, do que para salvar os trabalhadores dos EUA na Grande Depressão. O que se passou de essencial nos EUA dos anos 1930 é que as condições históricas e, mais que tudo, as grandes tensões sociais e a agitação política da época empurraram Roosevelt para bem mais longe do que o faria apenas uma pura adesão às idéias de Keynes. As conquistas sociais desse decênio crucial da história dos EUA foram o verdadeiro motor do processo de saída da crise.

Atualmente, outro é o cenário e outra é a relação social de forças nos EUA. O dólar, que no tempo de Roosevelt disputava o espaço com as moedas das potências coloniais europeias, hoje é dinheiro mundial; mas um dinheiro mundial sustentado pela finança internacional, dependente de um fluxo constante de capital externo, o que dá ao capital financeiro uma posição de força incontrastável na economia dos EUA e nas decisões de sua administração. Somente com base no reconhecimento dessa realidade é possível fazer conjecturas consistentes sobre o desempenho esperável do novo presidente dos EUA, que, por ser queniano-americano, talvez tenha poderes mágicos, mas dificilmente mais fortes que os do ultraexpandido fetiche do capital financeiro.

O tamanho das dificuldades trazidas pelas crises reais tem uma primeira base de medida no tamanho do excesso de crédito em relação ao utilizável pelo processo reprodutivo do capital. E acontece hoje que, não só o tamanho do crédito em excesso, mas também o volume de mercadorias impagáveis e invendáveis revelados pela crise, são maiores que os de todas as crises passadas; e há, ainda por cima, um endividamento geral das empresas e das famílias. Isso eleva as dificuldades da crise atual a um grau nunca visto. Os bancos não estão apenas com falta de caixa para atender correntistas eventualmente assustados; estão também abarrotados de títulos que representam, além de créditos irrecuperáveis, um enorme capital fictício evaporado. As empresas não estão apenas com vendas inferiores às esperadas, mas também arcando com prejuízos de operações de hedge, fracassadas porque a economia mundial mudou de modo inesperado, além de estarem perdendo os ganhos financeiros “normais”, esperados no sistema de gestão corporativa dominante. E as famílias não estão simplesmente com renda insuficiente para manter seu consumo normal, estão devendo parte de sua renda insuficiente, além de terem perdido grande parte de suas reservas, desfeitas pela crise financeira.

A reação automática do capital numa crise verdadeira é encaminhar suas próprias soluções pelo lado da oferta, isto é, contrapor ao fenômeno da queda de consumo um barateamento das mercadorias, que mantenha um escoamento suficiente para realizar a taxa de lucro necessária à sustentação dos investimentos. Portanto, hoje a solução de sonho dos capitalistas seria a entrada no comércio internacional de uma espécie de nova super-China, com pelo menos mais meio bilhão de trabalhadores disciplinados aceitando a metade do salário de um mingong bem treinado. Mas enquanto sonham, os capitalistas não dormem. Estão em toda parte a pressionar pela liquidação de direitos trabalhistas e por reduções salariais em troca da manutenção de postos de trabalho. Não é esse o programa que celebrizou o governo Roosevelt.

Não importa. São sempre essas as demandas capitalistas nas crises, porque o capital precisa preservar a taxa de lucro que lhe é indispensável para sobreviver como capital. E tais pressões estão novamente reaparecendo agora. Razão pela qual, deixar os capitalistas agirem livremente numa crise real faz esta estender-se a longo prazo, no fim do qual “estaremos mortos”, disse Keynes. Talvez nem tanto, mas certamente a faz estender-se até que grande massa de mercadorias e meios de produção estejam destruídos, juntamente com a vida e o nível de vida de milhões de seres humanos.

Diante do alto grau de dificuldades a enfrentar nesta crise, a perspectiva da adoção de medidas que busquem atacá-la exclusivamente pelo lado da oferta é simplesmente assustadora, principalmente se olhada desde o lado de baixo da sociedade. Talvez isso explique por que figuras célebres do pensamento econômico dominante tenham se tornado favoráveis à estatização temporária de bancos privados (Paul Krugman, no jornal The New York Times de 20.9.2008, por exemplo) e a cimeira econômica conservadora de Davos deste início de 2009 tenha evitado insistir nas soluções capitalistas habituais. Ou quase. O temor mais mencionado em Davos foi o da suposta “volta do protecionismo”, leia-se: a retração do comércio mundial, grande fonte de dólares para o capital financeiro.

É o caso de esclarecer que o velho protecionismo, no sentido próprio do termo, combatido nos acordos do GATT (General Agreement on Tariffs and Trade), firmado em 1947, foi extinto, por vontade geral dos acordantes, muito antes da criação da OMC (1994), que é a nova organização regente do comércio mundial. Aquele era um protecionismo de indústria nacional. Hoje, em lugar nenhum se defende a indústria nacional, salvo nos EUA, de um modo particular, que diz respeito à defesa de sua posição de potência hegemônica. Com essa ressalva, o que há em todos os países é a defesa de interesses industriais ou agrícolas, que podem coincidir com o da nação apenas por acaso e temporariamente. Exceto nos EUA, o que importa é fazer saldo de dólares. A tendência é exportar tudo, para depois importar o necessário ao consumo de estilo americano de uma minoria.

Exporta-se e importa-se destrutivamente. Destroem-se ramos de atividade industrial inteiros num lugar qualquer para recriá-los na outra extremidade do planeta, sempre trocando mais lucros por menos salários e menos direitos trabalhistas, isto é, aumenta-se o custo humano dos produtos, para baixar seu custo para o capital. Montam-se produtos com partes fabricadas nos mais variados confins miseráveis do mundo graças ao rebaixamento dos fretes a um nível próximo de zero, obtido com a destruição das velhas marinhas mercantes nacionais, que foram substituídas por frotas com bandeiras de aluguel baratas e com tripulações multiétnicas, raspadas no limo deixado por antigas marinhas periféricas de cabotagem mortas. Ou, por exemplo, importam-se bolas de couro a preços imbatíveis do Paquistão, fabricadas com trabalho infantil, embora se possa fabricá-las de modo decente e a preços razoáveis em qualquer país que tenha gado e curtumes. E, no caso da agricultura, a disseminação da motosserra e do trator de lagartas vem permitindo arrasar facilmente florestas inteiras para cultivar algo exportável, com mão de obra em condições de trabalho regressivas. Quer dizer, perde-se floresta virgem e ganha-se mais miséria, em troca de dólares.

Os temores da OMC expressos em Davos, portanto, não dizem respeito ao falecido protecionismo nacional. Tampouco está a OMC preocupada com o protecionismo de novo tipo, criado pelas potências centrais, com predomínio absoluto dos EUA, que incide sobre serviços e direitos de propriedade intelectual multiplicados ao absurdo. Bem outra coisa assusta a OMC. É a tendência geral dos países que acumulam reservas em dólares a lutar com unhas e dentes pela preservação de superávits em suas contas de comércio exterior. Porque o consumo menor dos EUA – causado pelo empobrecimento das famílias americanas – tende a desencadear uma disputa geral pelas fontes minguantes de dólares no comércio internacional. Tal situação, combinada com os movimentos de assalariados (europeus principalmente) em defesa dos postos de trabalho nos respectivos países, estão anunciando reações em série, que tendem a desembocar numa forte queda das trocas internacionais.

Enquanto isso, os governos capitalistas, firmemente atados à finança mundial, lançam sucessivos “pacotes anticrise”, que revelam um procedimento praticamente inverso ao seguido por F. Roosevelt. Primeiro, adotam medidas que revalidam capital fictício evaporado, isto é, medidas pró-crise: socorrem bancos em situação de risco e salvam grandes empresas à beira da falência, com a compra de títulos e ações representativos de capital fictício e a concessão de generosos empréstimos estatais. Depois, adotam medidas anticrise neoclássicas ortodoxas: fornecem crédito subsidiado à exportação, para preservar o fluxo de dólares que sustenta o capital financeiro; socorrem devedores de empresas imobiliárias e automobilísticas, o que significa subsidiar essas empresas, cujas atividades consistem cada vez mais em detonar a paisagem e o ar das cidades, enquanto aumenta o número de sem-teto e de mal-transportados ou engarrafados no trânsito; e cortam juros e impostos para aliviar a indústria em geral, aliviando-a inclusive de encargos trabalhistas. Por último, adotam medidas anticrise heterodoxas: encaminham o lançamento de obras de infraestrutura, para mitigar o desemprego.

Este é o lado “rooseveltiano” das medidas anunciadas. Independentemente de saber se ainda sobrará dinheiro para este último item, pode-se imaginar que, tudo dando certo e sendo contido o desemprego, a capacidade de consumo popular continuará a mesma, na melhor das hipóteses, caso nada faça subir o nível salarial dos trabalhadores. E o resultado mais feliz desse procedimento pode ser uma efetiva atenuação da crise atual, mas só para levá-la quase ao grau de dificuldades do início da Grande Depressão: os bancos com volume menor de maus créditos, mas com um enorme capital ocioso a pesar sobre a economia real, as grandes empresas salvas, mas em retirada do processo reprodutivo, e as famílias ainda endividadas e com sua capacidade de consumo diminuída. Em resumo, o que as medidas tomadas e anunciadas até agora demonstram é que os governos estão antes de tudo acudindo à crise do capital financeiro, deixando a crise real encontrar sua saída “natural”, pelo lado da oferta, a longuíssimo prazo.

A base política das medidas contraditórias

Infelizmente para a grande maioria, os efeitos esperáveis dos “pacotes anticrise” em andamento vão no sentido inverso ao pretendido por seus lançadores. Não por incompetência dos homens, mas pela qualidade da técnica econômica, que segue a lógica financeira. Esta se orienta pela circulação do crédito e segue os métodos reconhecidos de destravamento do crédito. Segundo essa lógica, o problema dos bancos é o excesso de maus créditos; o problema das empresas é o fim do crédito fácil; e o problema das famílias é a inadimplência e suas sequelas. A questão do desemprego é vista como mero subproduto da falta de crédito, porque é pensada do ponto de vista das empresas, logo, o socorro a estas resolveria o problema. Este ponto de vista não permite ver que uma eventual compressão salarial induzida pelo desemprego seria um fator agravante da crise.

O encadeamento desse círculo vicioso está se colocando como inevitável, porque a proteção do capital ocioso pelos administradores da crise ainda encontra aceitação bastante ampla. Aliás, a principal base das dificuldades para combater o poder do capital financeiro já é resultado de sua penetração na vida da sociedade. Simples assalariados hoje frequentam bancos como antigamente frequentavam quitandas e, com a difusão dos cartões de banco, o crédito passou a fazer parte da vida das pessoas, tanto quanto das empresas. Nesse processo, ocorrido juntamente com a alta em prestígio do modo de produção capitalista na opinião pública, os direitos abusivos concedidos aos bancos sobre a massa salarial foram percebidos como consequência natural do mero progresso tecnológico.

É verdade que a orgia de gastos dos governos dos países centrais do Ocidente para salvar bancos despertou indignação geral. Mas é uma indignação com forte componente irracional, nascido da revolta contra a muito denunciada especulação, que os ingênuos passaram a ter como responsável de tudo, e contra altas remunerações de executivos da finança. É uma reação que não questiona o poder do capital financeiro sobre a sociedade, outorgado legalmente pelos Estados capitalistas. Enquanto isso, os profissionais do pensamento único da grande mídia explicam que não se pode deixar os bancos quebrarem porque todos sairiam prejudicados. Será verdade?

É certo que o capitalismo não funciona sem crédito e o crédito capitalista moderno nasceu com a criação de bancos dedicados ao desconto de letras comerciais, a partir do século XVII, na Holanda e na Inglaterra, inicialmente. Mas é bom lembrar que o sustentáculo básico do fornecimento de crédito para o ciclo de reprodução do capital sempre foi o poder de Estado, emissor da moeda nacional, uma vez que esse crédito consiste no fornecimento de dinheiro em troca do capital representado pelos títulos comerciais. E esse crédito para a economia real, portanto, sempre foi e continuará sendo, em última análise, assegurada pelo poder emissor de moeda, ao qual cabe a função de fazer o desconto último dos títulos comerciais. A falência de um banco privado, ou mesmo de muitos, não impede o prosseguimento dessa atividade; pode apenas trazer-lhe dificuldades temporárias.

A este respeito, o problema real numa grande crise é o que fazer com as mercadorias impagáveis ou invendáveis aos preços correntes e com a capacidade produtiva em excesso das empresas, e não o que fazer com os bancos privados credores delas. Pois o problema real em matéria de dívidas, quando o ciclo de reprodução do capital emperra, é que as empresas ficam devendo uma às outras (por mercadorias vendidas a inadimplentes ou não vendidas), e não que ficam devendo aos bancos; estes não fazem mais que exercer a função de intermediários na circulação de dinheiro e de capital que faz o ciclo.

Em consequência, o caminho de saída de uma crise real, embora deva passar pela sustentação de um fluxo de crédito, ligado à circulação das letras comerciais, não precisa passar pelo socorro a todos os negócios fracassados dos bancos e instituições de crédito, nem pelo socorro a grandes empresas vitimadas por aventuras financeiras. Aliás, desviar recursos da sociedade para esse tipo de socorro só pode dificultar o saneamento dos negócios capitalistas no processo reprodutivo.

Sabe-se, entretanto, que os bancos, além de intermediar o ciclo de reprodução do capital, centralizam os ganhos salariais e as reservas monetárias da sociedade em geral. Nos termos de Marx (O Capital, livro III, capítulo 25), nos bancos são depositados “…as poupanças em dinheiro e o dinheiro momentaneamente inativo de todas as classes” que “…são unificados em grandes massas e formam assim um poder monetário [und bildet so eine Geldmacht].” (Karl Dietz Verlag Berlin, 2003, dritter Band, pg. 416) Trata-se do poder do capital, que decorre de seus direitos sobre a força de trabalho social e sobre a massa de mais-valia dela extraída, que subsiste nos bancos ao lado dos elementares direitos próprios de todo dinheiro entesourado sobre os frutos do produto social futuro. Não é a mesma coisa garantir esse poder e garantir as reservas monetárias da sociedade. Mas estas, depositadas nos bancos, são usadas como capital, que se multiplica, ao ser emprestadas a várias pessoas (físicas e jurídicas) ao mesmo tempo. Consequentemente, o mesmo dinheiro passa a ser, por um lado, reserva monetária da sociedade e, por outro, capital multiplicado dos banqueiros.

No momento da crise, sobrevindo o fracasso das operações de um banqueiro, as duas personalidades do dinheiro em depósito entram em contradição violenta: a reserva monetária exige a saída imediata do banco; e o capital, que esta reserva igualmente é, quer ficar no banco a todo custo, para salvá-lo. Essa contradição pode explodir como corrida de depositantes ao banco. Para sair da crise é preciso escolher entre a salvação de uma ou outra das duas personalidades dos depósitos bancários. Mesmo partindo da hipótese de que o capitalismo deva subsistir eternamente, a última coisa que interessa, num momento de crise, é opor a salvação do banco à subsistência dos homens. Logo, interessa retirar a reserva monetária social do banco, colocando-a numa instituição pública garantida pelo poder emissor de moeda (o que evita pânico e saques em massa por mera busca de segurança) e deixar o capital entregue à borrasca financeira.

Nos anos 1930 viu-se que a relação social de forças nos EUA permitira que as contas dos depositantes fossem salvas (até certo limite) separadamente do capital bancário, que em geral fora deixado afundar-se. Na crise atual, a relação de forças é outra e os governos estão garantindo os depositantes unicamente para desencorajar correrias a bancos, enquanto, de fato, defendem os bancos. Acontece hoje que a extraordinária situação criada pelo atual regime de acumulação financeirizada faz com que pareça ser possível, salvar os bancos e os homens ao mesmo tempo. Realmente parece, devido à enorme expansão parasitária do dinheiro mundial sob a forma de capital fictício pelo mundo inteiro. E isso até faz com que seja possível salvar tudo por bastante tempo, mas ao custo de manter obstruído o caminho de saída da crise, devido à preservação artificial de direitos do capital financeiro sobre a mais-valia futura, cujo efeito é comprimir o capital variável (a massa salarial) e restringir as possibilidades de recuperação da economia real.

As forças econômicas que sustentam a expansão parasitária do dólar fazem com que este, em sua função de dinheiro mundial, se atravesse no caminho de saída da crise. Essas forças não pretendem, em hipótese alguma, colocar a hegemonia da moeda dos EUA em questão. A recente tendência de aumento das reservas monetárias em euros, yens e cestas de moedas não constitui ameaça ao dólar. O dinheiro mundial tem três funções: meio de pagamento (que se desdobra em medida de valor e meio de circulação), meio de troca e medida de valor internacional. Mas o capital financeiro precisa, acima de tudo, de uma moeda que sirva como meio de pagamento internacional, que é a função mais importante, principalmente para o capital financeiro.4Veja-se K. Marx, O Capital, livro I, capítulo 3, item 3.

As reservas monetárias, conforme visto acima, estão em antítese com a circulação internacional de mercadorias e dinheiro. É por isso que o abandono da relação com o ouro em 1971 não abalou a posição do dólar como dinheiro mundial. Nem a eventualidade de voltar à moda fazer reservas em ouro poderia significar qualquer coisa a mais do que uma contração das trocas internacionais. E isso é a última coisa que o capital financeiro internacional desejaria que acontecesse.

Por outro lado, é difícil imaginar a possibilidade de ocorrer, por causa da atual crise, uma retransformação dos EUA, de grande consumidor do mundo, em grande exportador , como o foi no imediato 2º pós-guerra; para que tal situação voltasse a existir teria que haver uma enorme contração das atividades dos muitos países que hoje têm uma vida econômica de plataformas de exportação. Este caminho de volta ao passado está fechado. Por enquanto, só os caminhos desejados pelo capital financeiro estão abertos. E hoje o dinheiro mundial emitido nos EUA está atravessado no caminho de saída da crise porque é a moeda da finança internacional; e os Estados capitalistas dos demais países estão dificultando a saída da crise porque orientam suas políticas econômicas para a acumulação de dólares sob a forma de capital fictício (principalmente bônus do tesouro dos EUA) e atam a gestão econômica estatal à finança internacional.

Evidentemente, o que decide o que vai acontecer é a relação de forças entre as classes sociais. Por isso, hoje o fator principal de bloqueio da saída da crise é, em última análise, o atraso do movimento social e a consequente redução do poder de barganha dos assalariados na maioria dos países. Isso faz com que a lógica financeira continue funcionando como uma espécie de força inexorável, que impõe as atuais relações monetárias e financeiras internacionais, cujas exigências constituem uma intransponível barreira ao desenvolvimento social no mundo inteiro, inclusive EUA.

No acima mencionado artigo para o New York Times, Paul Krugman cita o famoso conselho dado a Herbert Hoover, predecessor de Roosevelt, no início da Grande Depressão, por Andrew Mellon, um conservador de velha estirpe: “Liquide o emprego, liquide as ações, liquide os agricultores, liquide os imóveis!” Um pouco instintivamente, Mellon defendia a saída “natural” da crise. O tom brutal fica por conta da situação tormentosa daquela época, em que o capitalismo parecia ameaçado de morte por numerosas mobilizações operárias e populares. De qualquer maneira, havia um núcleo de verdade indestrutível no conselho de Mellon: a saída capitalista “pura” para a crise passa não só pela liquidação do emprego e dos empresários que investiram demais, mas também pela liquidação do capital fictício, que nos EUA da época se acumulara principalmente em ações. A inviabilidade da aplicação literal do conselho decorria então apenas da fraqueza política dos adeptos do capitalismo puro.

A mesma inviabilidade se verifica hoje. Mas não porque o capitalismo esteja sob ameaça, e sim, pelo contrário, porque o capital financeiro alcançou tamanho poder nas administrações estatais, que o uso de recursos fiscais para salvar bancos passa por simples bom senso. Os que reclamam disso – à parte alguns indignados com as dádivas de dinheiro público – são os que estão, quer preocupados com o incentivo implícito à irresponsabilidade na gestão financeira, quer preocupados com o perigo de um ressurgimento do intervencionismo estatal. Sendo que estes últimos se afligem mais por razões de princípio do que práticas. Não só porque as estatizações estão sendo definidas como temporárias, mas principalmente porque as equipes econômicas que estão propondo estatizações são as mesmas que favoreceram a expansão desmesurada da finança privada.

A história tem mostrado que os desdobramentos das crises reais são decididos pelas forças sociais em presença no momento inicial da crise. No caso atual, a grande capacidade de evitar um desabamento financeiro catastrófico se combina com uma grande fraqueza política dos assalariados, que torna, pelo menos por enquanto, impossível impedir a adoção das políticas anticrise que estão mantendo submetidos os direitos dos cidadãos aos direitos do capital financeiro. A combinação desses dois fatores aponta para um prolongamento indefinido da crise, que eventualmente só será encerrada quando o peso das dificuldades econômicas trazidas por ela chegue a um ponto tal que, finalmente, leve ao rompimento da fé inabalável que hoje todas as correntes políticas significativas (de “direita” e de “esquerda”) depositam no capitalismo.

Essa fé domina praticamente todas as correntes políticas visíveis no mundo de hoje. Não se faça confusão, porém: a firme convicção capitalista do tempo de Andrew Mellon (que se poderia coerentemente denominar “pensamento de direita”) está morta. Atualmente vive-se um surto de religiosidade capitalista, dividida em duas grandes correntes. A mais importante entoa salmos a um estranho livre mercado regulado, onde há empresas privadas de serviços públicos e instituições financeiras que exercem poderes de Estado impondo taxas e encargos arbitrários e onde há lucros pré-determinados por agências reguladoras tidas como portadoras de uma justiça sobrenatural. A outra corrente, bem menor, prostra-se ante um intervencionismo estatal mais ou menos miraculoso, tido como capaz de desenvolver a economia indefinidamente, além dos limites de qualquer modo de produção imaginável. Aparentemente as duas religiões vivem em estado de hostilidade, porém, no fundo, se complementam.

Este artigo de Vito Letizia foi publicado na revista O Olho da História em julho de 2009. Em 2012, foi reproduzido no livro A grande crise rastejante (Editora Caros Amigos, em parceria com o coletivo Interludium).

BIBLIOGRAFIA

MARX, Karl. Das Kapital. Berlim: Dietz Verlag, 2003/2007.

CHESNAIS, François. La Mondialisation du Capital. Paris: Syros, 1994 e 1997.

__________. La Finance mondialisée. Paris: Éditions la Découverte, 2004.

HUSSON, Michel. Les Casseurs de l’État social. Paris: Éditions la Découverte, Paris, 2003.

_________. Travail flexible, Salariés jetables. Paris: Éditions la Découverte, 2006.

GRÉAU, Jean-Luc. L’Avenir du Capitalisme. Paris: Gallimard, 2005.

STIGLITZ, Joseph. Os exuberantes Anos 90. São Paulo: Companhia das Letras, 2003.

Notas

- 1Mais comedida, a revista The Economist de 24.1.2009, no artigo When a flow becomes a flood, pondera: “The villains in this story are the banks for making silly loans and regulators for not insisting on more precautions. But what would a well-regulated financial system have done with the money?”

- 2Em artigo recente (fevereiro de 2009), F. Chesnais define “financeirização” da seguinte forma: “Tel que je le comprends, le terme ‘financiarisation’ désigne le processus de centralisation et ‘d’accumulation’ spécifique de la catégorie particulière de capital que Marx nomme capital porteur d’intérêt.” Aqui trata da financeirização capitalista como um processo de centralização e de “acumulação” (colocada entre aspas devido ao pressuposto marxista de que capital portador de juro não tem capacidade própria de acumulação, a não ser fictícia); mas deixa de lado a questão particular da dominação do capital financeiro no capitalismo atual.

- 3“Pour les défenseurs du nouveau capitalisme financier, les marchés boursiers ont une triple fonction de financement, d’évaluation et de régulation des entreprises. L’observation de la réalité montre que, non seulement les marché ne parviennent pas à remplir ces trois fonctions, mais également qu’ils fragilisent les systèmes productifs. La première fonction de la Bourse est, en principe, de financer les entreprises. Or on a constaté, ces dernières années, que ce n’est pas vraiment le cas puisque les émissions nettes d’actions par les entreprises (emissions brutes moins les rachats d’actions er les dividendes) étaient négatives en Europe comme aux États-Unis.” (Dominique Plihon, “Les Grandes Entreprises Fragilisées par la Finance” in La Finance mondialisée, F. Chesnais org., pg. 135, Éditions la Découverte, Paris, 2004)

- 4Veja-se K. Marx, O Capital, livro I, capítulo 3, item 3.